‘네카라배*’는 요즘 젊은이들 사이에 인기 있는 직장이라는 점 외에도 다른 공통점이 있다. 모두 벤처캐피털의 투자로 빠르게 성장한 스타트업이라는 점이다.

*네카라배: 네이버, 카카오, 라인, 배달의민족을 줄인 말로, 해외의 FAANG처럼 국내의 유니콘 스타트업을 가리키는 말

십 년 전, 장병규 의장(크래프톤의 창업가이기도 하다)이 설립한 초기투자 전문 벤처캐피털 본엔젤스는 김봉진 대표가 갓 창업한 우아한형제들(배달의민족)에 3억 원을 투자했다. 당시에는 아주 작은 스타트업으로, 동네 식당들의 전단지를 모아서 배민 앱에 데이터를 올리는 수준이었고, 배달음식도 자장면이나 피자 같은 메뉴뿐이던 시장이었지만 본엔젤스는 김봉진 대표의 집념과 배달음식 시장의 미래에 투자해야겠다고 마음먹었다. 다행히도 이후 배달음식 시장은 수십 배로 커졌고, 본엔젤스가 배달의민족에 투자한 3억 원은 2019년 딜리버리 히어로에 매각되면서 약 3천억 원이 되어 돌아왔다.

벤처캐피털(VC)은 무척 흥미로운 비즈니스다. 형태로 보자면 사모펀드의 일종으로, 유한한 수*의 출자자들에게 비공개 방식으로 투자를 권유하여 펀드를 만들고, 이렇게 모집한 돈을 고유한 투자 방법으로 기업에 투자한 후, 펀드의 만기일에 원금과 수익을 돌려주는 금융사업이다. 하지만, 동시에 몇 가지 중요한 속성을 더 갖고 있다.

*유한한 수 : 보통은 49인 이내를 말한다.

첫째, 리스크는 있지만 성장 가능성이 높은 스타트업에 오랜 기간 투자한다. 벤처캐피털은 보통 5년~10년 후 미래의 핵심 산업이나 기술에 미리 투자하므로, 그만큼 높은 리스크를 진다. 하지만, 그 산업이나 기술이 성공하면 무척 큰 수익을 낼 수 있으므로 다른 투자 건들이 실패하더라도 전체 펀드의 수익률은 높게 기대할 수 있다. 보통 벤처캐피털의 펀드는 적게는 10개 정도에서 많게는 100개가 넘는 기업에 투자하기도 한다. 이 중에서 몇 개만 유니콘이 되어도 펀드는 수익을 남길 수 있도록 포트폴리오를 구성한다. 지난 십 년간 국내 VC 투자 상위 20% 펀드의 연간 내부수익률(IRR)은 15%~20% 수준으로, 보통 시장의 벤치마크 대비 높은 수준의 수익률을 보이고 있다.

둘째, 정보의 비대칭성이 매우 높다. 기업의 많은 정보가 공개되는 공개시장(증권거래소, 선물거래소 등)과 달리 비상장회사인 스타트업의 정보는 알기 어렵다. VC가 투자 검토하는 스타트업은 보통 설립한 지 몇 년이 채 안 된 기업들이고, 아직 연구개발 중이거나 매출 수준과 고객 수가 미미하다. 따라서 재무제표를 보더라도 회사의 상황을 파악하기 어렵고, 투자 후 미래를 추정하기는 더욱 부족하다. 심지어 고도의 기술력이 필요한 신약개발, 반도체기술, 소재기술과 같은 사업은 한동안 스텔스모드* 를 유지하기 때문에 아주 제한적인 벤처캐피털리스트만이 그 정보를 알고 있기도 하다. 따라서, 이런 내부사정을 잘 아는 벤처캐피털리스트가 유리하고, 다른 금융기관의 투자자나 일반인들은 정보를 접하기 어렵거나 투자기회가 아예 없는 경우가 대부분이다.

*스텔스모드: 남들이 알지 못 하게 비밀리에 제품개발을 하는 상태

셋째, 벤처캐피털은 미래의 일자리와 혁신적인 기술에 투자하는 사회적 의미가 크다. 국내에서 2014년부터 2018년까지 5년 동안 벤처투자를 받은 약 3천 개의 스타트업에서 만든 일자리가 3만6천 개가 넘는다. 이는 투자받은 기업당 약 12개의 일자리를 만들었다는 말이다.

또, 매년 상장하는 기업들 중 절반 이상은 벤처캐피털의 투자를 받은 기업이다. 이는 창업에서 기업공개까지 연구개발, 영업에 필요한 자금 중 많은 부분을 벤처캐피털이 공급하고 있다는 말이다. 유방암 치료제 등을 개발한 알테오젠부터 BTS로 유명한 빅히트엔터테인먼트(현 하이브)에 이르기까지, 벤처캐피털은 스타트업 초기의 연구개발과 혁신적인 시도에 필요한 자금을 공급한다. 미국의 경우도 상장사 중 42%가 벤처캐피털로부터 투자를 받은 회사이고, 이들의 시가총액 합계는 미국 전체 상장기업의 63%를 차지한다. 또, 벤처캐피털로부터 투자받은 스타트업이 미국 전체 일자리의 35%를 만들어내고 있다. (출처: <Secrets of Sand Hill Road>(2019), Scott Kupor)

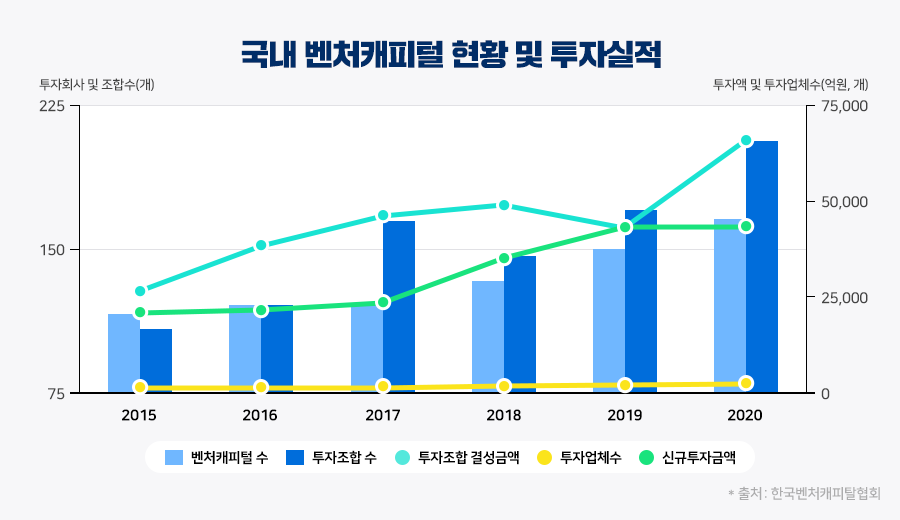

대한민국이 연간 벤처기업에 투자하는 금액은 4조3천억 원 이상이다. 우리나라의 국내총생산(GDP)이 약 1,900조 원 규모이므로, GDP의 약 0.2% 수준이다. 미국의 GDP 대비 벤처투자 비율이 약 0.35% 이상으로 추정 되므로, 대한민국의 미래를 위해서 앞으로 벤처투자 금액을 현재보다 훨씬 더 많이 늘릴 필요가 있다.

1940년대,

미국 실리콘밸리

벤처캐피털의 역사를 거슬러 올라가자면 콜럼버스의 대항해시대까지 이른다. 당시 동방무역은 큰 수익을 가져다주는 사업이었지만, 동시에 큰 자금을 모아 배와 선장, 선원을 고용하고 폭풍과 해적이 도사리는 대양을 건너서 인도, 중국과 무역을 해야 하는 모험이기도 했다. 보통 이 사업에 드는 자금은 왕실이나 귀족들이 댔는데, 한 번 항해에 성공하면 현재의 가치로 수 천억 원~수조 원에 이르는 수익을 가져다주었다. 즉, 사모펀드로 자금을 모아 고위험, 고수익의 사업에 투자한다는 점에서 벤처캐피털의 원형으로 볼 수 있다. 이 시기 먼 거리의 항해를 하려면 각종 천문측정 도구와 조선 기술이 필요하므로 당대의 최신기술이 총동원되는 사업이기도 했다. 이때 선장과 선원은 위험을 무릅쓰고 배와 물건을 잘 운송한(carried) 대가로 수익의 20%를 성공보수로 받았다. 이것이 현재 벤처캐피털이나 사모펀드가 성공했을 때 받는 성공보수, 즉 ‘Carried Interest’의 어원이다.

시간이 흘러 현대로 오면 벤처캐피털의 역사는 미국 실리콘밸리의 역사라 해도 과언이 아니다.

1940년대 팔로알토는 미국 서부 캘리포니아의 한적한 시골 도시였다. 스탠퍼드 대학교의 대학원생이었던 빌 휴렛과 데이빗 패커드는 프레드 터먼 교수의 지원을 받아 휴렛-패커드*라는 회사를 차렸다. 당시 최첨단 기술인 오실레이터를 연구하고 만드는 기술회사였지만, 시작은 작은 창고에서 시작한 전형적인 개라지 스타트업이었다. 그들이 만든 오실레이터와 전자계산기가 잘 팔리자, 휴렛-패커드는 1957년 상장하면서 터먼 교수와 두 창업자는 큰 부를 얻게 되었다. 터먼 교수는 후일 한국 정부에 과학기술의 중요성을 자문하며 카이스트를 설립하는 데 중요한 역할을 하기도 했다.

현대 벤처캐피털의 아버지라 일컫는 조지 도리엇(George Doriot)** 교수는 1946년 하버드대학교 재직 시절 ARDC (American Research and Development Corporation)이라는 최초의 현대적인 벤처캐피털 회사를 설립했다. 당시 반도체 기술의 미래를 알아본 도리엇 교수는 DEC(Digital Equipment Corporation)에 7만 달러를 투자했다. 이후 DEC는 11년 만에 상장되고 ARDC가 투자한 금액은 1,200배가 넘는 수익을 내면서 벤처캐피털의 가능성을 입증했다. ARDC에서 일했던 사람들은 회사의 성공 이후에 Greylock 등 여러 벤처캐피털 회사를 설립하면서 조지 도리엇 교수에게 “벤처캐피털의 아버지”라는 별명을 안겼다. 도리엇 교수는 유명한 글로벌 비즈니스스쿨인 INSEAD의 설립자이기도 하다.

오늘날 실리콘밸리로 알려진 캘리포니아 새너제이와 스탠퍼드가 있는 팔로 알토 주변은 1950년대 반도체(실리콘)을 연구하는 천재들이 모이는 곳이었다. 스탠퍼드 대학교는 반도체 관한 연구로 노벨상을 수상한 윌리엄 쇼클리(William Shockley) 교수뿐만 아니라 뛰어난 학생들이 연구하는 곳이었다. 쇼클리 교수가 설립한 ‘쇼클리 반도체 연구소(Shockley Semiconductor Laboratory)’는 이런 뛰어난 학생들과 연구원들이 모여있는 곳이었다. 하지만, 8명의 학생들이 지도교수의 독재에 반감을 품고 회사를 나와 뉴욕에 있던 투자자 아서 락(Arthur Rock)의 도움을 받아 페어차일드 반도체(Fairchild Semiconductor)를 설립했다.

이후 페어차일드반도체(Fairchild Semiconductor)의 성공은 실리콘밸리의 창업 붐에 도화선을 당겼다. ‘반역의 8인 (Traitorous 8)’으로 알려진 이들 중에는 후일 인텔을 설립한 고든 무어(Gorden Moore)와 로버트 노이스(Robert Noyce), 전설의 벤처캐피털 클라이너퍼킨스(Kleiner Perkins)의 설립자 유진 클라이너(Eugene Kleiner) 등이 있었다.

페어차일드의 성공으로 아서 락은 데이비스앤락(Davis&Rock)이라는 벤처캐피털 회사를 차렸다. 고든 무어와 로버트 노이스, 유진 클라이너 등 ‘반역의 8인’ 일행들은 곧 아서 락의 회사에 투자해 주었고, 이후 데이비스앤락은 텔레다인(Teledyne), 인텔과 애플 등에 투자했다. 아서 락은 1984년 타임지의 표지 모델 이 되면서 벤처캐피털의 아이콘이 되었다.

존 휘트니(J. H. Whitney)는 이 시기 조금 색다른 투자를 하기도 했다. 당시는 흑백영화에서 컬러 영화로 넘어가던 시기였는데, 컬러를 재현하는 기술은 최첨단으로 여겨졌고. 휘트니는 테크니컬러(Technicolor)라는 회사에 투자해서 대박을 쳤다. 이후 파이오니어픽처스와 영화 ‘바람과 함께 사라지다’에도 투자하는 등 다양한 분야의 투자를 시도했다. 초창기 벤처캐피털이 영화에 투자한 것이 다소 생뚱맞게 생각될 수도 있지만, 디즈니가 HP의 초기 고객이었고, ‘판타지아’라는 영화의 사운드를 만드는데 오실레이터가 사용되었다는 사실을 기억하면 실리콘밸리와 헐리우드의 상생은 꽤 오래된 자연스러운 관계라는 사실을 깨닫는다. 휘트니는 또 당시만 해도 ‘Development Capital’, ‘Private Adventure Capital’ 등 여러 이름으로 불리던 ‘벤처캐피털’을 현재의 벤처캐피털로 널리 불리게 만든 사람이기도 하다.

세쿼이아캐피탈은 ‘반역의 8인’중 한 명인 돈 발렌타인(Don Valentine)이 1972년 설립한 전설적인 벤처캐피털이다. 세쿼이아는 퐁(Pong)이라는 가정용 게임기으로 유명한 아타리 (Atari)에 투자하면서 큰 수익을 얻었다. 발렌타인은 아타리에서 일하던 스티브 잡스(Steve Jobs)를 눈여겨보고 있다가 그가 애플을 설립하자 투자했다. 이후 세쿼이아는 타임지 기자 출신의 마이클 모리츠와 같은 벤처투자자를 영입하여 구글, 야후, 페이팔 등 수많은 인터넷 기업에 투자했다.

발렌타인이 세쿼이아를 설립하던 해, 또다른 반역의 8인 무리인 유진 클라이너와 HP의 톰 퍼킨스(Tom Perkins)는 KPCB를 설립했다. 이들은 탠덤(Tandem)과 제넨테크 (Genentech)에 투자하면서 히트를 만들었고. 연이어 투자한 컴팩(Compaq)과 선마이크로시스템즈(Sun Microsystems)으로 성공스토리를 이어갔다. 이후, 인텔에 있던 존 도어(John Doerr)를 영입하면서 구글, 아마존, AOL, 넷스케이프 등 인터넷 기업에 투자했다.

이렇게 반도체로부터 시작된 벤처캐피털의 성공스토리는 8~90년대 벤처캐피털 설립 붐으로 이어졌다. Accel Partners, NEA, DFJ, Benchmark, Redpoint, Lightspeed Venture Partners 등이 나타나서 컴퓨터와 인터넷 회사에 공격적으로 투자했다. 한편으로는 높은 수익률을 좇는 탐욕스러운 돈이지만, 동시에 미래를 여는 기술에 과감히 투자하는 벤처캐피털은 시스코, 오라클, 야후, 구글, 이베이, 페이팔, 애플과 테슬라에 이르기까지 혁신의 릴레이를 이어오고 있다. 벤처캐피털이 없었더라면 지금 우리가 사는 세상은 굉장히 다른 모습이 되어있을지도 모르겠다.

2000년대,

새로운 형태의 스타트업 투자자

페이팔 마피아

시간이 흐르면서 실리콘밸리는 새로운 형태의 스타트업 투자자가 나타나기를 원했다.

닷컴 버블 직후인 2000년대 초, 페이팔(Paypal)의 성공으로 맥스 레브친(Max Levchin), 피터 틸(Peter Thiel), 일론 머스크(Elon Musk) 등 창업자들은 큰 부를 얻게 되었다. 이들은 곧 스스로 연쇄 창업을 하거나, 후배 창업가들에게 엔젤투자를 하면서 그들만의 네트워크를 만들었다. ‘페이팔 마피아’라고 불리우는 이들 중에는 스티브 첸 (Steve Chen, 유튜브), 리드 호프만 (Reid Hoffman, 링크드인), 러셀 시몬스 (Russell Simmons, 옐프)가 있다. 이후 피터 틸은 팔란티어(Palantir)를 창업했고, 일론 머스크는 테슬라(Tesla)와 Space X를 창업했다.

이들 창업가 출신의 신흥 실리콘밸리 젊은 부자들은 벤처캐피털보다 먼저 후배 창업가들에게 엔젤투자를 해 주고 조언과 도움도 아끼지 않았다. 페이팔 마피아 중 한 명인 데이브 맥클루어(Dave McClure)는 ‘500 Startups’를 만들어 시드(Seed) 투자의 새로운 방향을 제시했고, 또 다른 창업가 출신 투자자 폴 그레이엄(Paul Graham)은 초기스타트업들이 단지 돈뿐만 아니라 ‘그 이상’을 원한다는 것을 알고 와이콤비네이터(Y Combinator)를 설립했다. ‘그 이상’이란 배치(Batch) 방식으로 초기 스타트업 팀을 선발하고 창업가 교육과 네트워킹을 활발하게 여는 등 과거에는 볼 수 없었던 새로운 방식을 제공하여 창업가들 사이에서 ‘스타트업 스쿨’로 인기가 높았다. 드롭박스(Dropbox), 에어비앤비(Airbnb), 스트라이프(Stripe), 트위치(Twitch), 인스타카트(Instacart), 코인베이스(Coinbase) 등이 와이 콤비네이터 출신 유니콘 스타트업들이다.

넷스케이프(Netscape)의 창업자 마크 앤드리슨(Marc Andreessen)과 벤 호로위츠(Ben Horowitz)는 2009년 앤드리슨 호로위츠(줄여서 a16z라 부른다)를 설립했다. 2011년 마크 앤드리슨이 쓴 ‘Why Software Is Eating the World’는 이후 10년간 페이스북과 그루폰, 넷플릭스 등 인터넷 스타트업이 무섭게 성장할 것을 예측하는 유명한 글 로 기억되고 있다. (a16z는2019년 ‘Biology Is Eating the World’라는 글 을 썼으니, 앞으로 세상이 어떻게 변할지 추적해 보는 것도 흥미로운 포인트가 되겠다.)

실리콘밸리의 중심인 스탠퍼드 대학교를 끼고 도는 넓은 도로인 샌드힐 로드 (Sand Hill Road)는 양옆으로 유명한 벤처캐피털 사무실이 도열해 있다. 배달의민족과 크래프톤, 당근마켓에 투자한 알토스 벤처스(Altos Ventures)도 280번 고속도로에 인접한 샌드힐 로드 초입에 있고, KPCB, 앤드리슨 호로위츠, DFJ, 세쿼이아캐피탈 등의 사무실도 찾을 수 있다. 샌드힐로드와 팔로알토, 스탠퍼드 대학교 앞 유니버시티 로드의 카페에서는 미래의 유니콘 스타트업 창업자들과 벤처캐피털리스트가 커피와 랩탑을 앞에 두고 열의에 찬 토론을 하는 모습을 날마다 볼 수 있다.

서울에는 테헤란로 주변으로 벤처캐피털 회사들이 많다. 미래에셋벤처스, 한국투자파트너스, 소프트뱅크벤처스와 같은 대형 VC뿐만 아니라 마루180, 구글캠퍼스, 팁스타운, 디캠프, 네이버의 D2SF 등 액셀러레이터들도 강남역과 삼성역 사이에 자리 잡고 있다.

최근에는 새로운 VC핫플이 생겼다. 도산대로 주변으로 실리콘밸리 VC 알토스벤처스와 국내파 KB 인베스트먼트의 사무실이 있고, 카버코리아의 창업자 이상록 회장이 설립한 로그인베스트먼트, 무신사파트너스도 도산대로에 있다. 이 중 신세계 그룹의 벤처캐피털 시그나이트파트너스도 도산대로에 둥지를 텄다. 이들 도산대로 VC들이 보여줄 새로운 세대의 벤처캐피털 모먼트가 기대된다.

| 신세계그룹 뉴스룸이 직접 제작한 콘텐츠는 미디어에서 사용 가능합니다. 콘텐츠 사용 시에는 신세계그룹 뉴스룸으로 출처 표기를 부탁드립니다. |

임정민 시그나이트파트너스 투자담당 총괄

#창업가에서 #투자자로 #스타트업흰머리아저씨

라이프스타일 스타트업에 투자하고 있습니다.